‘선물’, ‘옵션’ 편, 여러분은 혹시 주식시장에서 ‘네 마녀의 날’ 라는 단어를 들어보신 적이 있으실까요? 이 날은 1) 주가지수 선물 만기일, 2)주가지수 옵션 만기일, 3)개별주식 선물 만기일, 4)개별주식 옵션 만기일이 겹치는 날을 말합니다. 즉, 네 가지의 파생상품이 겹치는 날로 한꺼번에 급격한 거래가 일어날 수 있기 때문에 장중에 주가 변동성이 매우 커질 가능성이 높습니다.

이처럼 무서운 ‘네 마녀의 날’은 우리나라의 경우 선물이 1년에 만기일이 4번이고, 옵션은 만기일이 1년에 12번인지라 이들의 만기일이 모두 만나는 매년 3월, 6월, 9월, 12월의 두 번째 목요일에 해당됩니다.

‘선물’, ‘옵션’이란? 쉽게 이해 해보자

여기에서 선물과 옵션은 무엇인지 궁금하지 않으세요 ?

선물(futures)이란?

선물을 알기 위해선 현물과 선물의 차이에 대한 이해가 뒷받침돼야 합니다. 현물(現物)은 현재 시세로 하는 거래를 뜻하며 선물(先物)은 미래 가치를 담보로 한 거래를 말합니다.쉽게 말해서 우리가 필요한 물건을 마트에 가서 값을 지불하고 구매하는 것을 ‘현물거래(spot or cash transaction)’라고 하고,이와 달리 ‘선물거래(futures transaction)’란 현재는 물건이 필요하지 않아서 해당 물건값과 날짜만 확정한 다음 약속된 날짜에 미리 계약한대로 물건과 돈을 교환하는 방식인거죠.

예를 들어 설명해보면 배추 농사를 짓는 농부가 있다고 가정해봅시다. 현재 배추 한 포기에 1,000원이지만 농부는 올해 대풍년으로 가격이 떨어져 손해를 볼 거 같은 불길한 예감이 들기 시작합니다. 반면에 김치공장 사장님은 올해 배추값이 최소한 한 포기에 10,000원 이상은 될 거 같은거죠.

그래서 김치공장 사장님은 농부에게 3개월 후에 배추 한 포기당 5,000원에 사겠다고 제안을 하게 되고, 이 때 농부는 현시세가 1,000원인데 3개월 후 5,000원에 판매가 가능하다면 나쁠 게 없다고 생각해서 기꺼이 그 제안에 응하게 됩니다.

이렇게 미리 계약은 체결되었고, 3개월 후에 배추 가격이 얼마가 되었든 간에 두 사람은 사전에 미리 정한 5,000원에 거래를 해야 합니다.이 것이 바로 선물거래입니다.

주식과 같은 현물거래는 공매도가 아닌 이상 가격이 상승해야만 수익이 발생됩니다. 그런데 선물은 현물시장과 달리 가격이 상승하는 경우 뿐만 아니라 하락하는 경우에도 수익을 기대할 수 있는데요~

이게 무슨 말이냐면 만약 선물매수계약을 보유했다면 현물시장과 같이 가격이 상승해야만 이익을 볼 수 있는거고, 반대로 선물매도계약을 보유했을 경우엔 가격이 하락해야만 이익을 보게 된다는 것 입니다.

이처럼 선물시장에서는 모든 사람이 승리자가 될 순 없습니다. 참고로 매수계약을 보유한 것은 롱포지션(Long Position)이라 하고,매도계약을 보유한 것은 숏포지션(Short Position)이라고 합니다.

한국 증시에서 주식 선물거래의 대표적인 파생상품으로는 ‘코스피200선물 지수’가 있습니다. 이름에도 나와있듯이 기초자산은 코스피200으로 앞으로 코스피200지수가 상승할 것 같으면 코스피200선물을 매수하면 되는거고, 하락할 것으로 예상되면 코스피200선물을 매도하면 됩니다.

아울러 선물은 영원히 보유할 수 없기 때문에 만기일이 3개월에 한번씩 돌아오는데요~

예컨대 F202112 코드는 선물 Futres의 약자인 F와 2021년 12월이 만기일이라는 의미를 담고 있는 202112가 합쳐진 것입니다.

옵션(Obtions)이란?

옵션이란 미래의 일정 시점에 어떤 자산이나 상품을 미리 정한 가격으로 매수나 매도할 수 있는 ‘권리’를 이행할지 안 할지 선택하는 것입니다. 여기서 키포인트는 실물이 아닌 ‘권리’!

이러한 권리는 살 수 있는 권리인 ⑴콜옵션과 팔 수 있는 권리인 ⑵풋옵션이 있는데요~ 권리를 행사하기 싫어지면 깨버려도 상관없답니다. 물론 권리를 포기하게 될 경우 위약금이라는 손실을 감수해야 하는데, 이 포기하는 위약금을 프리미엄이라고 하죠.

⑴ 콜옵션:약정한 가격으로 살 권리를 매매하는 것

예를 들자면 김치공장사장님은 배추 한 박스가 현재는 5만원이지만 한 달 후에는 15만원까지 오를 것 같다고 생각했습니다. 그래서 농부아저씨에게 배추 한 박스를 한 달 후에 10만원에 사겠다고 말하고 10만원에 살 수 있는 권리를 달라며 요구하게 되는데요~

이에 농부아저씨는 그렇게 하겠다고 약속하면서 대신 한 달 후에 10만원에 판매하겠다는 조건으로 권리금 3만원을 요구했습니다.

하여 김치공장사장님은 권리금 3만원을 내고 그 권리를 획득하게 되는데 김치공장사장님이 3만원을 내고 매수한 이 권리가 바로 ‘콜옵션’입니다. 쉽게 말해서 비싼 물건을 싸게 살 수 있는 쿠폰~~~

그렇기 때문에 가격이 올라갈 거 같으면 콜옵션을 매수하면 되고, 가격이 내려갈 거 같으면 콜옵션을 매도하면 됩니다.

ⓐ 콜옵션 매수

옵션을 매수한다는 것은 옵션 만기일에 특정 자산을 약정한 가격에 살 수 있는 권리를 가진다는 것을 의미하며 콜옵션매수자는 이러한 권리를 갖기 위해선 위약금 명목의 옵션 프리미엄값을 걸어놔야 합니다.

만약 투자자가 코스피지수가 상승할 것으로 예상되어 콜옵션을 매수했을 경우 코스피지수가 상승하게 되면 콜옵션매수자의 이익은 무한대가 됩니다.

반면에 콜옵션 매수 후 코스피 지수가 하락할 시 손실은 한정적입니다. 왜냐하면 지수가 내릴 경우 콜옵션매도자에게 권리를 매수하기 위해 지불했던 옵션 프리미엄값만 포기해버리면 끝나기 때문이죠.

이 말은 쉽게 말해 위에서 예로 들었던 김치공장아저씨가 배추를 10만원에 구매하겠다고 미리 약속했었지만 만기일이 돼서 보니 시중에 판매되고 있는 배추값이 2만원밖에 안 한다면 굳이 10만원에 살 권리를 행사할 필요가 없으니 지불했었던 권리금(프리미엄) 3만원만 그냥 손해본다는 말입니다.

ⓑ 콜옵션 매도

콜옵션을 매도한다는 것은 콜옵션매수자가 권리를 행사할 때 콜옵션매도자는 특정 자산을 사전에 약정된 가격에 인도해야 할 의무가 있으며이러한 의무를 지는 대신 콜옵션매수자로부터 위약금 명목의 옵션 프리미엄을 받게 됩니다.

그래서 가격이 오르는 경우 콜옵션매수자는 당연히 살 권리를 행사할 것이기 때문에 콜옵션매도자의 손실은 콜옵션매수자가 가격 상승으로 얻은 이익만큼 손해를 보게 됩니다.

그러나 반대로 가격이 떨어지게 되면 콜옵션매수자는 권리를 포기할 것이고 이에 따른 콜옵션매도자의 수익은 콜옵션매수자로부터 거래초 받았던 위약금 명목인 옵션 프리미엄이 전부이므로 한정적이라 할 수 있겠습니다.

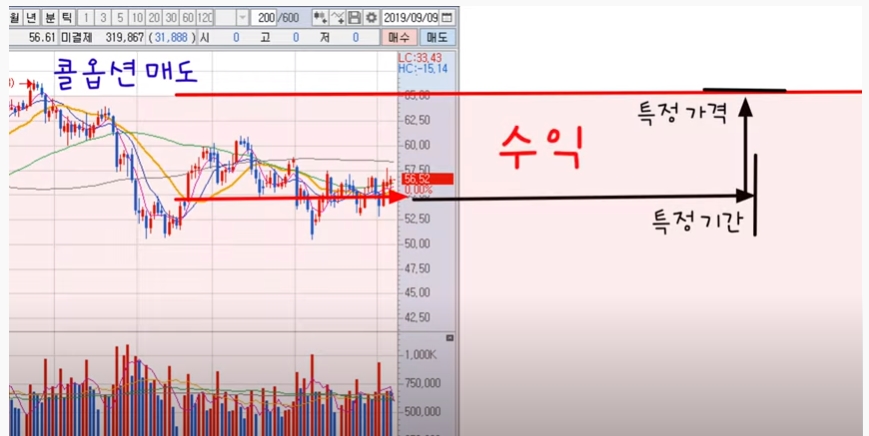

예를 들자면 A투자자가 현재 $56인 오일 가격이 1개월 후 $65 이상으로 상승하지 못할 거 같아 콜옵션 매도 포지션으로 진입했다고 가정해 봅시다. 이후 1개월이 지나 만기일이 되는 날 예상했던대로 오일 가격이 $65 이하라면 A투자자는 정해진 만큼의 수익(프리미엄)을 보게 되는겁니다. 하지만 가격이 상승하여 $65를 넘어서게 된다면 오른 만큼 손실은 발생하게 되는거죠~

⑵풋옵션:약정한 가격으로 팔 권리를 매매하는 것

예컨대 농부아저씨는 올해 대풍작으로 현재 한 박스에 5만원인 배추값이 앞으로 2만원까지도 떨어질 수 있겠다라는 생각을 하게 됩니다.

그래서 김치공장사장님에게 내가 한 달 후에 배추 한 박스를 4만원에 판매할 수 있는 조건으로 권리금 1만원을 미리 주겠다고 제안하게 되는데요. 이에 김치공장사장님은 고민 끝에 1만원을 받고 그렇게 하기로 약속합니다.

한 달 후, 실제로 배추값은 2만원까지 떨어졌습니다. 하지만 농부아저씨는 김치공장사장님에게 1만원을 주고 4만원에 팔 수 있는 권리를 미리 매수해놨기 때문에, 4만원에 판매할 수 있게 되는데, 이 권리가 바로 ‘풋옵션’이라는 겁니다.

간단히 말해서 풋옵션이란 싼 물건을 비싸게 팔 수 있는 쿠폰입니다. 따라서 어떤 자산의 가격이 떨어질 것으로 예상되면 풋옵션을 매수하면 되고, 가격이 올라갈 것 같으면 풋옵션을 매도하면 됩니다.

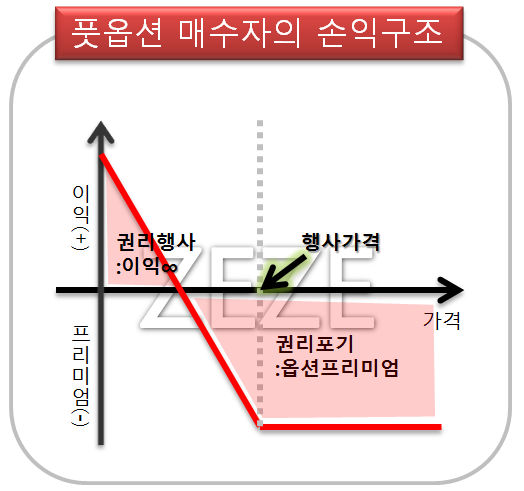

ⓐ 풋옵션 매수

풋옵션을 매수한다는 것은 옵션 만기일에 특정 자산을 정해진 가격으로 팔 수 있는 권리를 가진다는 것을 의미하며 풋옵션매수자는 이러한 권리를 갖기 위해선 풋옵션매도자에게 옵션프리미엄값을 지불해야 합니다.

그래서 자산의 가격이 폭락하게 되면 풋옵션 권리를 행사함으로써 하락한 만큼 무한으로 수익을 얻을 수 있는 것이고, 반대로 자산의 가격이 상승하게 되면 풋옵션매수자는 팔 권리를 포기할 것이므로 손실은 지불했던 옵션프리미엄값 외엔 발생하지 않습니다.

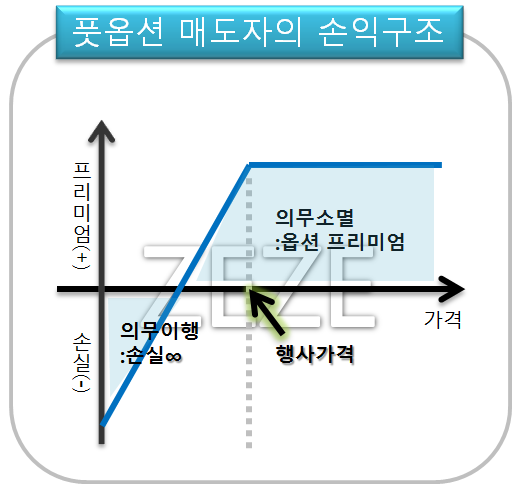

ⓑ 풋옵션 매도

풋옵션을 매도한다는 것은 풋옵션매수자가 권리를 행사할 때 특정 자산을 정해진 가격대로 매수해야 할 의무가 있으며 이러한 의무를 지는 대신 풋옵션매수자로부터 옵션프리미엄값을 받게 됩니다.

하여 자산 가격이 행사가격 이하로 하락하는 경우 풋옵션매수자는 권리를 행사할 것이기 때문에 풋옵션매도자의 손해는 풋옵션매수자가 가격 하락으로 얻는 이익만큼 손실이 무한대로 발생하게 됩니다.

반대로 자산 가격이 행사가격 이상으로 상승하는 경우, 풋옵션매수자는 팔 권리를 행사하지 않을 것이므로 풋옵션매도자의 이익은 풋옵션을 매도할 때 처음에 받았던 옵션프리미엄이 전부가 되고 이는 한정적입니다.

이러한 옵션의 만기일은 앞서 언급했듯이 1개월마다 한 번씩 돌아옵니다.

선물옵션만기일을 알아야 하는 이유

선물옵션시장에서는 “죽이고 싶은 사람이 있다면 선물옵션을 가르쳐라”라는 유명한 격언이 있습니다. 만큼 선물옵션은 위험하다는 뜻인데요, 그런데 왜 제가 선물옵션에 대한 포스팅을 적었냐구요?!

바로 알고 있으면 주식투자에 도움이 되기 때문이죠! 하시라는 것은 절대 아닙니다. 선물옵션 만기일엔 코스피 평균 거래대금의 10배가 넘는 금액이 왔다갔다하기 때문에 증시가 급변하는 현상이 자주 발생하는데요~

이렇게 금액이 어마어마하므로 이들이 예측하는 코스피 200 지수는 웬만해선 만기일을 따라갈 수 밖에 없습니다.

그러므로 투자자별 포지션을 보면 증권시장예측에 도움이 되는데, 키움증권 기준 [0794]투자자별포지션종합 에서 확인하실 수 있습니다.

마지막으로 오늘 배운 것을 간단하게 정리해 보겠습니다.

우선 ‘선물’과 ‘옵션’의 차이는

‘선물’은 반드시 해야 할 의무가 발생하는 것이고, ‘옵션’은 행사해도 그만, 안 해도 그만인 권리인지라 선물보단 선택지가 좀 더 있는 만큼 프리미엄이라는 수수료를 내는 것입니다.

그리고 ‘옵션’에선 언뜻 보면 수익은 무한이고 손실은 제한되어 있는 옵션매수자가 더 유리해보이지만 실제 금융시장에서는 콜옵션이건 풋옵션이건 옵션매도자들의 승률이 훨씬 높습니다. 그 이유는 옵션은 매도자가 발행해서 매수자에게 파는 것인데, 매도자가 돈 많은 기관, 그러므로 이 금융상품 자체가 지들한테 유리하게끔 설계되어 있는거죠.

여하튼 주가 지수가 상승할 것 같으면??? 선물 매수=콜옵션 매수=풋옵션 매도

주가 지수가 하락할 것 같으면??? 선물 매도=콜옵션 매도=풋옵션 매수

기억하시면 편할 것 같습니다.

2024.07.14 – [경제상식/주식] – 코스피200 지수 및 코스닥150 지수 어떤 의미가 있을까?

주식시황 :: 저 PBR 금융주 강세, 외국인 선물 매수 (2024/01/29)